09 Eyl FİNANSAL PİYASALARA BAKIŞ 7

Global veri ve haber akışı ile birlikte içeride de yoğun bir haftayı geride bıraktık.

Perşembe günü BDDK’nın bankalardan enerji projelerine verilen bazı kredileri sorunlu kredi (Non performing loan – NLP) sınıfına dahil edilmesini istediği haberi piyasalarda ana gündem maddesi oldu. Mevcut durumda 2,9 milyar USD büyüklüğündeki 3 projeye 5 yerel banka tarafından sağlanan 1,9 milyar USD kredinin bu kapsama alınması istendiği belirtiliyor. Kredi büyümesi son dönemde sert gerileyen Türkiye’de bankaların istenilen adımları atması durumunda bilançolarında gerçekleşecek değişiklik sonrasında kredi verebilecekleri miktar artmış olacak. Ancak bankaların ilk tepkisi bu adımın kısa sürede atılamayacağı yönünde olduğuna dair duyumlar öne çıktı. Haber sonrasında cuma günü Borsa İstanbul Bankacılık Endeksi günü %1,4 değer kaybıyla sonlandırdı. Son yıllarda TL’deki değer kayıpları enerji şirketlerini zorluyor. projeler için alınan yabancı para cinsi kredilerin TL karşılığındaki artış kadar elektrik fiyatını (megawatt-saat) artıramayan şirketler geri ödemelerde zorluk çekiyorlar. 2003 yılından bu yana sektörün aldığı kredi toplamı 60 milyar USD civarında ve bankalar için de önemli risk barındırıyor.

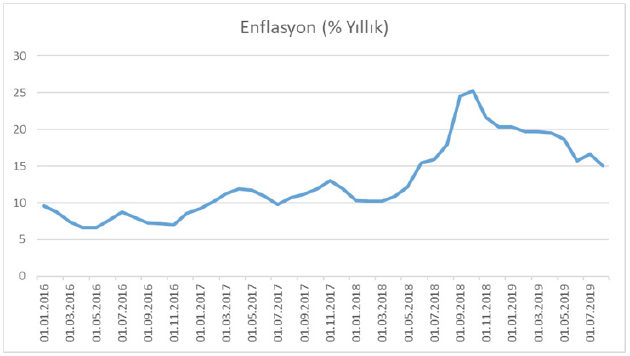

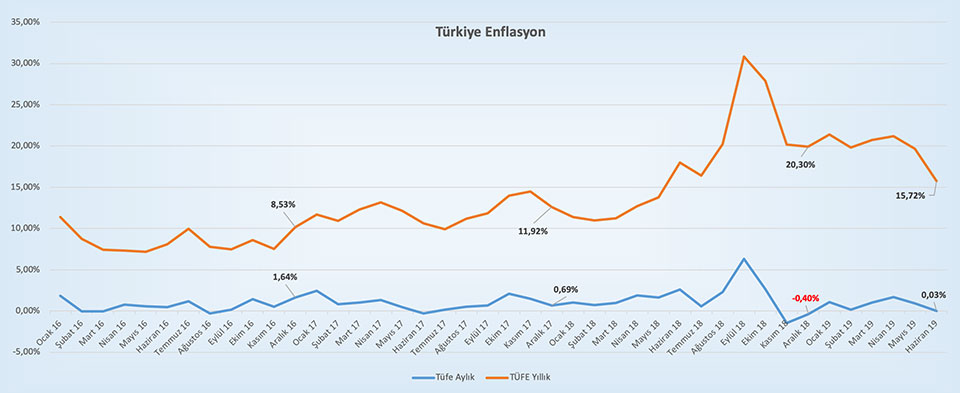

TCMB’nin son toplantısında yaptığı 425 baz puan indirim sonrasında hafta içinde ağustos ayı enflasyon rakamının %15,01 seviyesine gerilemesi 12 Eylül toplantısı öncesinde de faiz indirim beklentilerini öne çıkarıyor. Perşembe günü açıklanacak faiz kararında piyasa oyuncuları ortalama 250 baz puan indirim öngörüsünde bulunuyor. Yıl sonuna doğru enflasyonun gerileyeceğine dair beklentiler TCMB’nin faiz indirim adımlarını sıklaştıracağına da işaret ediyor.

Global tarafta ABD – Çin ticaret görüşmeleri yine ön planda. Hafta başında görüşmelere dair gün konusunda anlaşmanın sağlanamadığı spekülasyonu piyasaları olumsuz etkilese de tarafların ekim ayı başında masaya oturacağını açıklaması piyasalara nefes aldırdı. Ancak görüşmeler çetin geçeceğe benziyor. ABD başkanı Trump’ın iç siyasette önemli bir koz olarak kullandığı Çin’e tarım ürünleri ihracatındaki yüksek artış geçtiğimiz ay Çin’in aldığı karar ile sonlanmıştı. Çin tarım ürünlerini ihraç etmek için Huawei’nin askıya alınan lisansının yeniden aktif hale gelmesini talep ediyor. Ayrıca eylül başında devreye giren yeni gümrük vergilerinden kaçamayan Çin’in ekim başında devreye girmesi planlanan gümrük vergilerinin görüşmeler boyunca ertelenmesi talebi kabul görmezse yeni bir kriz ile karşı karşıya kalabiliriz.

Bir yandan ABD ile ticaret görüşmelerini sürdüren Çin diğer yandan da ekonomiyi büyüme momentumunda tutmaya yönelik adımlar atmayı sürdürüyor. Geçtiğimiz hafta bankaların daha ucuza fon sağlamasına yönelik kredi referans oranlarında reforma giden Çin Merkez Bankası (PBOC) cuma günü zorunlu karşılık oranını 50 baz puan aşağı çekti. Makro verilerde görülen yavaşlama global resesyon beklentilerini de destekliyor.

ABD tarafında Trump Avrupa Birliği’ni hedef alan açıklamalarda bulundu. Ticaret savaşlarına bir cephe daha açabileceğini belirten ABD başkanının özellikle Alman otomotiv sektörünü öncelikli hedef haline getirebileceği belirtiliyor. Mart ayında Kongre’de Alman otomotiv endüstrisinin ABD ekonomisi için risk olduğuna dair karar sonrasında ABD – AB ticaret savaşının başlayacağına dair beklentiler artmıştı.

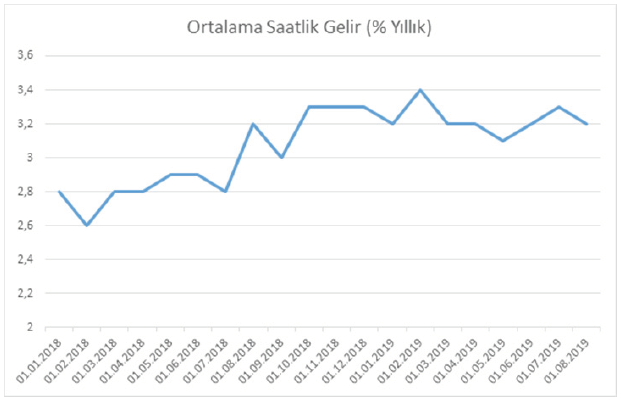

Hafta içinde ABD’de kritik iki veri izledik. ISM hizmet endeksi beklentilerin üzerinde açıklanırken alt endekslerin verdiği sinyaller önemliydi. İş aktivitesi ve yeni siparişler sert yükseliş ile endeksi ayakta tutarken ödenen fiyat endeksinde kısmi yükseliş izledik. Dikkat çeken istihdam alt endeksinde sert gerilemeydi ve cuma günü açıklanan istihdam rakamlarında bu verinin etkisini gördük. Beklentilerin altında kalan tarım dışı istihdam (nonfarm payroll – NFP) verisi ile beklentilerin üzerinde açıklanan ve FED’in enflasyon için dikkatle izlediği ortalama saatlik gelir (Average hourly earning -AHE) ISM hizmet verisinin ayrıntılarını haklı çıkardı. Özellikle ortalama saatlik gelirin son dönem seviyelerinin üzerine çıkması FED’in önümüzdeki dönemde atacağı adımlar açısından kenara not edilmeli.

Avrupa’da gözler bu hafta Avrupa Merkez Bankası’nda olacak. Son haftalarda banka guvernörlerinden gelen varlık alım programı başlatılabileceğine dair açıklamalara farklı kesimlerden tepkiler gelmişti. Piyasa oyuncuları bu tepkileri arka plana atmış görünüyor. Zira bankanın eylül ayında deposit faizi %0,5 seviyesine çekmesi, ekim ayında varlık alım programı açıklaması ve aralık ayındaki toplantısında da deposit faizi %0,6 seviyesine çekmesi öngörülüyor. Ağustos ayında Almanya’nın ekonomiyi güçlendirmek adına 50 milyar euro büyüklüğündeki bir paketi devreye sokabileceği haberleri bankanın elini güçlendiren diğer bir unsur.

Bu hafta Çin kredi büyümesi ile ABD’de Perakende satışlar ile Empire imalat endeksi öne çıkan veriler olarak dikkat çekiyor.

Yayın Komitesi

Prof.Dr.M.Başaran Öztürk (Komite Başkanı)

Dr.Batuğhan Karaer

Prof.Dr.İlhan Küçükkaplan

Doç.Dr.E.Savaş Başcı

Doğuş Erdoğan

Uyarı: Bu bülten bir yatırım, menkul kıymet alım satım vb. işlemlere kaynak teşkil etmez. Yatırım tavsiyesi içermez.