26 Ağu Finansal Piyasalara Bakış 5

Amerikan Merkez Bankası’nın (FED) bundan önceki iki başkanlık döneminde önemli kararların açıklandığı Jackson Hole toplantısı geçtiğimiz haftanın en önemli konusu olarak öne çıkıyordu. Özellikle iletişim kanallarının kullanılması ve piyasa oyuncularının doğru yönlendirilmesi konusunda Yellen döneminde atılan adımlar diğer merkez bankalarına da örnek teşkil ediyordu. Son FED toplantısı sonrasında sunum yapan ve soruları cevaplayan başkan Powell’ın iletişim konusunda sorun yaşadığına dair yorumlar Jackson Hole toplantısını daha da kritik hale getirmişti zira gelen faiz indiriminin bir düzeltme adımı mı yoksa politika değişikliği mi olduğu sorusu halen piyasada netleşmemişti,

Bu beklentiler dahilinde Jackson Hole toplantısını takip eden piyasa oyuncuları Trump’ın rol çalacağından bihaberdi. Hafta içinde ABD – Çin ticaret görüşmelerinde olumlu adımlar atıldığına dair açıklamaların ardından Çin sürpriz bir şekilde 75 milyar dolarlık Amerikan ürününe %5 – %10oranında gümrük vergisi uygulayacağını açıkladı. Ürünler arasına petrol de dahil edilmiş durumda ve %5 gümrük vergisine tabi olacağı belirtildi. Bu açıklama ile ticaret görüşmelerinin olumlu sonuçlanacağına dair soru işaretleri artarken global piyasalara satış baskısı getirdi. ABD’de üretilen ham petrolde (WTI) de cuma günü haftanın tüm kazancı geri verildi. ABD yaptırımları sonrasında İran’ın piyasadan kısmen çekilmesi ve kayaç petroldeki yüksek üretim artış hızının etkisi ile net ihracatçı konumuna gelen ABD’deki üreticiler için olumsuz haberdi. Piyasa oyuncuları mevcut açıklamaları fiyatlarken Trump haftanın henüz sonlanmadığını teyit edercesine 1 Eylül itibari ile 300 milyar dolarlık Çin ürününe uygulanacak olan %10 gümrük vergisini %15 seviyesine çektiklerini açıkladı. Açıklama piyasalardaki bozulmanın derinleşmesine neden oldu.

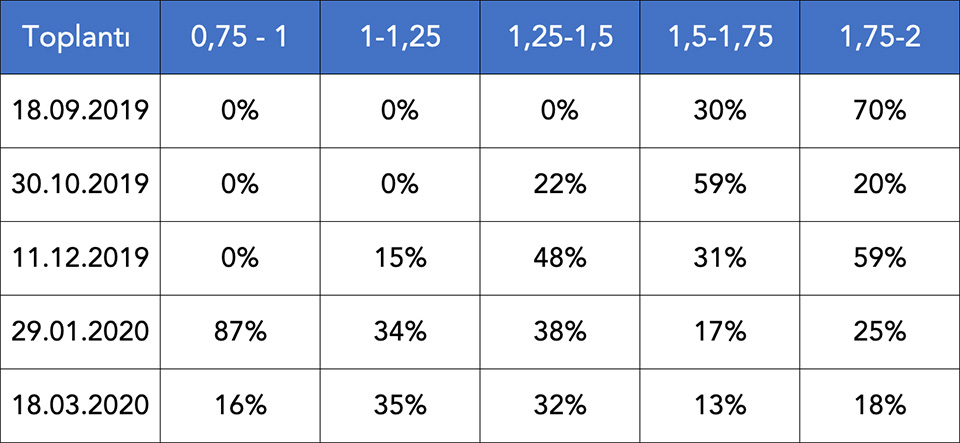

Geçen haftaya baktığımızda piyasa oyuncuları açısından kayıp bir haftaydı zira ABD ve Çin’den gelen yapıcı olmayan adımlar gelirken Jackson Hole toplantısında FED başkanı Powell’dan beklenen açıklamalar duyulmadı. Powell açıklamalarında ABD ekonomisinin gücünü koruduğunu ancak büyümeye rağmen enflasyon üretemediğini belirtirken yurtdışında artan risklere de atıfta bulundu. Ekonomide işlerin iyi gitmesine rağmen risklerden korunma adına faiz indirimine gidildiği ve gerekli adımların atılmaya devam edileceğinden bahsetti. FED toplantısı sonrasında faiz indirimini düzeltme (mid-cycle) olarak nitelendirmesi sonrasında önemli bir belirsizlik yaratan Powell bu kelimeyi yeniden kullanmasa da yılın kalanı için 50 baz puan indirim işaretini de net şekilde vermedi. Hafta başında eylül ayında 50 baz puan indirim geleceği beklentisi vadeli piyasalarda %35 ile fiyatlanırken Powell’ın açıklamaları öncesinde %4 seviyesine kadar düşmüştü.Perşembe günü %99,5 ve cuma günü %83,4 ile vadeli piyasalarda fiyatlanan 25 baz puan faiz indirimi pazartesi sabahı itibari ile %70 ile fiyatlanmaya başlandı. Ekim toplantısında 25 baz puan indirim ihtimali ise %58,6 ile fiyatlanıyor. Aşağıdaki tabloda FED’in faizi hangi toplantıda hangi aralıkta tutabileceğine dair vadeli piyasalardaki beklentiler mevcut.

Çin’in adımına hızlı reaksiyon veren Trump’ın adımı ile ilgili bir not düşülmeli. 2020 yılında seçime hazırlanan Trump Çin ile yapılan ticaret görüşmelerinde yüksek oy potansiyeline sahip tarım sektörünü memnun etmek için taleplerde bulunmuş ve başta soya fasulyesi olmak üzere Çin’e yüksek miktarda tarımsal ürün ihraç edilmesini sağlamıştı. Ancak ABD’den gelen önceki adım sonrasında Çin tarımsal ürün almayı askıya almış, ABD’nin Huawei başta olmak üzere teknoloji firmalarının lisanslarını yeniden aktive etmesini istemişti. Trump’ın bu adımı süreci daha olumsuz yöne götürmüş görünse de Çin’i masaya yeniden çekmek için bir taktik adımı gibi görünüyor zira seçimler için Çin’e ihtiyacı var.

Jackson Hole toplantısında global risklerin arttığına dair açıklamalar haksız sayılmaz. Çin ve Almanya’nın zayıf büyüme performansı, Arjantin’in belirsiz durumu ve diğer gelişen ülkelere sıçrama ihtimali, anlaşmasız Brexit, Hong Kong’da yaşanan gelişmeler ve son olarak İtalya’da koalisyon hükümetinin sona ermesi öne çıkan riskler olarak dikkat çekiyor. Avrupa’da işlerin iyi gitmediğine dair verilere İtalya’daki yeni seçim riski de euro üzerinde baskı kuruyor. Yeni kurulacak olan hükümetin AB kuralları dışına çıkarak yüksek bütçe açığı talep etme ihtimali geçtiğimiz dönemde olduğu gibi gelecek dönemin de riskleri arasında yer alıyor. ABD ve Japonya’nın ardından en büyük tahvil piyasasına sahip olan İtalya’nın getirilerindeki yükseliş takip edilmeli.

İçeride ise hafta başında TCMB’den önemli bir adım geldi. TCMB zorunlu karşılık oranları ile bu karşılıklara verilen faizleri bankaların kredi büyüme hızına bağladı. İlgili bankaların kredi büyüme hızı %10-%20 arasında ise zorunlu karşılık oranı %2 seviyesine düşürülürken bu karşılık için alacakları faiz de %15 seviyesine yükseltildi. Bu performansı sergileyemeyen bankalar için zorunlu karşılık %4-%7 arasında değişirken faiz oranı %5 olarak belirlendi. Özel bankaların düşük performansı halihazırda maliyet olarak görülen zorunlu karşılıkların bankaları daha da zorlayabileceği öngörülüyor. Piyasanın tepkisi ilgili karara olumsuz yönde oldu. Karar öncesinde Amerikan doları karşısında son bir ayın en iyi performansını sergileyen gelişen ülke parası olarak öne çıkan Türk Lirası tahtından oldu ve haftayı değer kayıpları ile sonlandırdı.

Bu hafta G7 zirvesi ABD ve Çin’den gelecek açıklamalar ile kritik olabilir. ABD’de ikinci çeyrek büyüme hızının %2,1 seviyesinden %2 seviyesine revize edilmesi öngörülürken dayanıklı mal siparişleri verisi diğer önemli veri olarak öne çıkıyor. AB tarafında ise Almanya’da geniş sektör yelpazesinden veri toplaması açısından dikkat çeken IFO güven endeksi ile AB TÜFE verisi izlenecek.